Täällä on monia aiheeseen liittyviä ketjuja mutta haluaisin selvennyksen muutamaan kysymykseen.

Vuonna 2018 hankin bitcoinia coinbasesta. Siirsin bitcoinit binanceen eli pörssiin. Pörssissä olen vaihdellut bitcoineja toisiin kryptovaluuttoihin edestakas. Kurssien laskiessa olen saattanut vaihtaa omistamiani kolikoita Tetheriin, stablecoiniin joka mukailee dollarin hintaa. Summat joilla olen vaihdellut ovat olleet melko pieniä joten en ole miettinyt veroasioita vielä tähän päivään asti.

Nyt kuitenkin huomasin että jokaisesta krypto-krypto vaihdosta pitäisi maksaa veroa jos arvonnousua on tapahtunut. Tämä järjestely tuntuu todella hankalalta varsinkin jos tykkää vaihdella paljon. Onko olemassa vaihtoehtoa, että sen sijaan että laskisi jokaisesta vaihdosta tehdyn voiton, maksaisi jonkun tietyn kiinteän veron siinä vaiheessa kun realisoi kryptot tililleen? Lasketaanko kryptovaluuttojen “Tetheröiminen” realisoinniksi jos varat ovat edelleen pörssissä ja Tetherikin kuitenkin on kryptovaluutta? Olenko ongelmissa jos en ole ilmoittanut mitään verottajalle 2 vuoden aikana treideistäni? Puhutaan toistaiseksi aika pienistä summista joten kovin isoja sanktioita tuskin on tiedossa. Olisi vain mukava saada joku selkeys siihen miten tällainen aktiivinen treidaus kannattaa/kuuluu toteuttaa verotuksen osalta.

Käytä hankintameno-olettamaa. Voittosi ovat todennäköisesti yli 5-kertaiset, joten se on myös edullisempi vaihtoehto sinulle.

Mitä se käytännössä tarkoittikaan? Tarkoittaako se että voin maksaa juurikin jonkun yhden veroprosentin koko summasta siinä vaiheessa kun päätän ottaa rahat tilille eikä minun tarvitse ilmoittaa jokaisesta vaihdosta tehtyä pientä voittoa 2 vuoden ajalta?

Hankintameno-olettama on 20% myyntitulosta. Jäljelle jäävästä summasta maksat pääomaverotuloa, joka on 30% 30.000 euroon saakka ja siitä ylöspäin 34%.

Eli esimerkki: kotiutat kryptoista euroiksi 10.000e. Siitä hankintameno-olettama on 20% eli 2000e. Voittoa jää 8000e josta maksat 30% veroa eli 2400e. Maksat siis 10.000e kotiutuksesta 2400e pääomatuloveroa.

Ymmärrän. Täytyykö minun silti ilmoittaa verottajalle tekemistäni krypto-krypto treideistä vaikka en olisi realisoinut mitään euroiksi? Riittääkö jos vasta kryptojen realisointihetkellä teen tämän hankintameno-olettama laskelman ja maksan sen koko summasta minkä olen kerryttänyt esimerkiksi 3 vuoden aikana vaihtelemalla?

Periaatteessa tarvitsisi joo. Mutta verot venevät kuitenkin euromääräisesti täysin oikein, kun käytät hankintameno-olettamaa, sillä tappiot ovat vähentämiskelvollisia. Itse en siis näkisi vaivaa alkaa jälkeenpäin selvittelemään jokaista kauppaa, kun ei sillä verojen kannalta ole väliä enää.

Tuo hankintameno-olettama on hieno juttu. Vielä tarkennuskysäriä. Jos vaikka myyn 100K edestä bitcoineja eli otan eurot tilille, niin asia on selvä. Entäpä, jos löytyy satoja voitollisia treidejä virtuaalivaluuttojen ja esim. tetherin välillä ja näitä kryptoja en kotiuta euroina tilille, vaan jätän ne kryptoina haltuuni. Täytyykö silloin noista haltuuni jäävistä kryptoista myös maksaa verot esim. hankintameno-olettamalla?

Kaikkien kannaltahan se hankintameno-olettama olis tuossakin kätevintä…

mutta jäisitköhän tappiolle siinä, koska tuskin joka kaupalla teit 400%:n voiton?

Mutta selkeintä tehdä veroilmoitus vasta kun on tullut euroja.

Krypto - krypto -kauppojen oikea tilitys ei liene helppoa …

Nousukauden aikana on aika helppoa tehdä paljon voittoa (kunhan myy ajoissa/oikeaan aikaan), kun lähes kaikki kryptot nousevat moninkertaisesti. Esimerkkinä BNB ja XRP tänä vuonna. Parikin onnistunutta treidiä voi moninkertaistaa voitot. Eli: JOS treideillä kryptojeni arvo nousee 10x tänä vuonna, mutta aionkin nostaa tilille vain 10% tuosta euroina. Jos jäljelle jäävä 90% (kryptoina) on silti verotettavaa, niin tulee raskaasti enemmän verovelkaa kuin on euroja tilillä. Helpommalla kai pääsisi, kun jossain vaiheessa tätä vuotta myy kaikki kryptot euroiksi ja siitä summasta maksaa sitten hankinta-olettaman verran veroja ensi vuonna. Kun kurssit laskevat mahdollisimman alas, niin ostaa euroilla taas uuden kryptoposition.

Olen samassa tilanteessa kuin kirjoittaja. Hankintameno-oletus on minulle täysin tyydyttävä, mutta asianajaja sanoi, etten voinut tehdä sitä. Voisin, jos ostin vain crypto ja sitten vain myyn sen. Mutta jos käyn kauppaa, en voi käyttää hankintamenoja koskevaa oletusta. Onko sinulla erilainen mielipide?

Näytät tietävän kryptojen veroituksesta, niin minulla oli yksi typerä kysymys. Jos olen myynyt vuonna 2017 vaikkapa sadalla tuhannella eurolla kryptoja ja silloin käytettiin ainoastaan ostohintoja vähennyksinä. Nyt jälkeenpäinhän ajatelle pitäisi käyttää hankintameno-olettamaa. Onkohan tälläisestä tapauksesta turha enää verottajalle valittaa ja pyytää muuntamaan tuohon hankintameno-olettamaan?? Tätä nyt oli ihan pakko kysyä, kun oisi kiva potti tiedossa jos näin voisi vielä toimia.

Ei ole turhaa ja pitäisi onnistuakin. Olikohan OmaVerossa jokin muutoksenhakukohta: haet muutosta ko. vuoden verotukseen niin että käyttäisitkin hankintameno-olettamaa.

Olin myöhässä vajaa 5 kuukautta. Oikaisuvaatimukseen on nykyään aikaa vain kolme vuotta, ennen oli viisi. Kiitos nimim fiatorb neuvosta kuitenkin, tiedänpähän jatkossa. Laitoin kuitenkin oikaisuvaatimuksen, vaikka eipä se vanhentuneena taida läpi mennä. Kyseessä olisi kuitenkin noin kymppitonni säästö. Olisi pitänyt miettiä vähän aikasemmin…

Saanko udella, että kuka oli tämä asianajaja?

Erikoiselta kuulostaa. Vero-ohjeesta ei käy moinen ilmi, että aktiivinen tai semiaktiivinen treidaaja ei voisi käyttää hankintameno-olettamaa. Myöskään en löytänyt yhtään artikkelia tai veroasiantuntijan kommenttia netistä, joka olisi sanonut noin. Mutta olisi kiva kuulla asiantuntijoiden kommenttia tähän.

Oletan että kyseessä on väärinkäsitys, Kaupankäynnissä kyllä voi käyttää HMO:ta mutta sitä pitää soveltaa yksittäisiin vaihtoihin eikä esim. koko fiat-crypto-crypto-crypto-fiat -ketjun alku- ja loppupäihin. Mutta treidithän pitäisi ilmoittaa joka tapauksessa erillisinä.

Eräät foorumit ovat toisaalta sakeana viestejä joissa jotkut sankarit väittävät verottajan hyväksyneen pelkän alkusijoituksen ja loppukotiutuksen arvonnousun veroilmoitukseen mutta en ehkä lähtisi omalla verovelvollisvastuillani kokeilemaan.

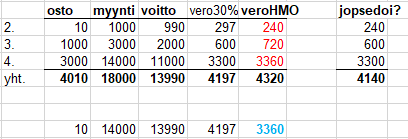

Ja sillä on väliä soveltaisiko HMO:ta yksittäisten treidien vai koko ketjun alkuun ja loppuun:

Esimerkiksi:

- Ostat kryptoa A hintaan 10e

- Vaihdat kryptot A -> B kun A-säkin arvo on 1000e → verotettavaa tuloa HMO:n mukaan 800e

- Vaihdat kryptot B -> C kun B-säkin arvo on 3000e → verotettavaa tuloa 2000 euroa, HMO ei kannata

- Myyt C -säkit euroiksi arvossa 14000e. → verotettavaa tuloa 11000 euroa, HMO ei kannata

→ verotettavaa tuloa yhteensä 13800 euroa

Jos HMOta saisi soveltaa könttänä arvonnousuun 10 -> 14000 euroa, tulisi verotettavaa tuloa HMO:n perusteella 14000 * 0.8 = 11200 euroa.

Mikä olisi noissa tapauksissa Verottajalle edullisin verotustapa, jos

edullisin = eniten Verotuloja Verottajalle ?

Edit:

editointi eri vastaukseksi

“Eräät foorumit ovat toisaalta sakeana viestejä joissa jotkut sankarit väittävät verottajan hyväksyneen pelkän alkusijoituksen ja loppukotiutuksen arvonnousun veroilmoitukseen mutta en ehkä lähtisi omalla verovelvollisvastuillani kokeilemaan.”

Voisin kyllä kuvitella että verottaja saattaisi hyväksyä tämän. Tuntuu nimittäin aika älyttömältä alkaa laskemaan jokaisesta pikku treidistä syntynyttä voittoa. Varsinaan jos kyse on vain satasista ja lompakon kokonaisarvo joitain tuhansia euroja.

jopsedoi? ottaisi verotuksen minimoinnin joka myynnistä erikseen?

HMO:n käytön peruste on hankintahinnan selvittämisen mahdottomuus. Kryptojen kohdalla kai perusteesta käy mahdottomuuden sijasta vaikeuskin. Tai hankaluus todistaa (Verovelvollinen) tai sitten kyseenalaistaa (Verottaja) annetut luvut.

Esimerkissä on vaiheissa 2 - 4 selkeät luvut, joten HMO:n käyttö olis vähän kyseenalaista. Mutta kokonaisuutena “10 -> 14000” se voisi olla perusteltua - vaikka Verottaja tuossa tapauksessa vähemmän euroja saisikin.

HMO:n kääntöpuolia on ainakin kaksi (jos enemmän niin “kääntösivuja”) :

- HMO yksinkertaistaa Verotuksen tekemisen, säästää Verottajan aikaa tehdä sellaisia tarkistuksia, joilla saadaan enemmän Verotuloja, esim. jostain Panama-tuloista.

- edellisestä johtuen Verovelvolliset tekevät oma-aloitteisesti enemmän Veroilmoituksia ja siten tuovat “maailmalta” Verotuloja Suomeen. Jos Verotus olisi hankalaa, Verovelvolliset saattaisivat a) lykätä lopullisia myyntejä, jolloin Verottaja ei saa tuloja (eikä saisi mitään jos tulee globaalicryptocrash

) tai b) siirtyä toiseen valtioon Verotettavaksi

) tai b) siirtyä toiseen valtioon Verotettavaksi

No, periaattessa kun luen sitä verottajan ohjetta niin se “pitäisi” tehdä erikseen jokaisesta vaihdosta. Ja HMO tulee verottajan puolesta automaattisesti niihin vaihtoihin kun se on verovelvolliselle edullisempaa. Käytännössä sitä (siis näitä vaihtoketjuja) ei pysty laskemaan mitenkään mielekkäällä vaivannäöllä ellei käytä jotain laskentapalvelua kuten cointracking, bitcointax tai koinly, ja jos on kovin monta pörssiä ja polettia sekaisin pyöritettävänä niin helppoa ei varmasti ole mitenkään. Itsellä on sen verran simppelit keissit vain yhdessä pörssissä että olen pärjännyt tekemällä laskemalla cointrackingilla ja sen verran vedin mutkia suoriksi että ryhmittelin päivän ja treidausparin mukaan enkä ilmoittanut ihan transaktiotasolla. Jostain ne palvelut näyttää taikovan jonkun suht konsistentin ajatuksen vaihtohetken kurssista vaihdon molemmille poleteille. Verottajakin ne tietääkseni hyväksyy kunhan ne on konsistentteja ja edes suunnilleen sinnepäin.

Mutta jokainenhan vastaa omista veroilmoituksistaan itse.